愛爾眼科陷入“信任危機” 股價下跌市值蒸發(fā)275億

2020年的最后一日,知名抗疫醫(yī)生、武漢市中心醫(yī)院急診科主任艾芬先后發(fā)布文章和視頻質(zhì)疑武漢愛爾眼科醫(yī)院的不恰當診療致使其右眼近乎失明。事情發(fā)酵至今,愛爾眼科(300015.SZ)與艾芬各執(zhí)一詞,1月4日一早,“愛爾眼科稱艾芬右眼失明與手術(shù)無關(guān)”、“艾芬稱愛爾眼科調(diào)查僅3分鐘”兩大詞條同時掛上熱搜。

愛爾眼科是否診療恰當暫時還難以得出結(jié)論,2021年第一個交易日滬指站上3500點,但受此消息影響,愛爾眼科開盤即大跌,下午收于每股68.22元,最終跌幅達8.91%,開盤首日市值蒸發(fā)275億。

市值2812億的眼科龍頭,白內(nèi)障為第三大業(yè)務(wù)

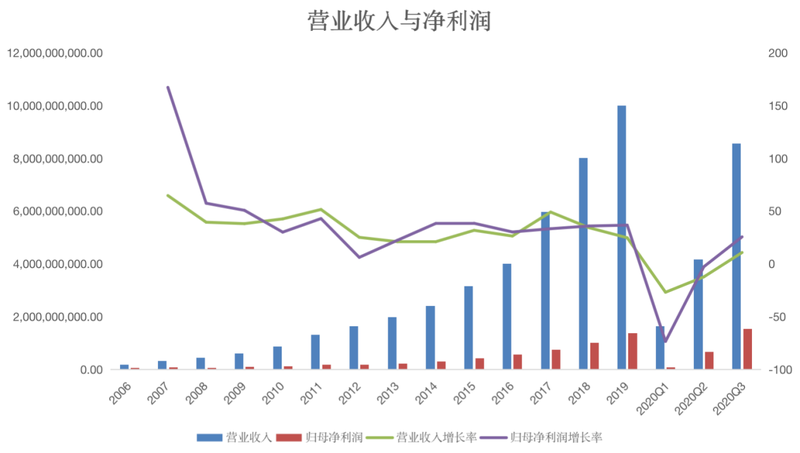

2009年,愛爾眼科作為第一家民營醫(yī)療機構(gòu)登陸資本市場,上市之初公司只擁有19家醫(yī)院,年末時歸母凈利潤為9249萬元,2019年公司營收規(guī)模已達到99.9億。截至1月4日收盤,愛爾眼科總市值達到2812億,相較于上市首日的69億,上漲超過40倍。

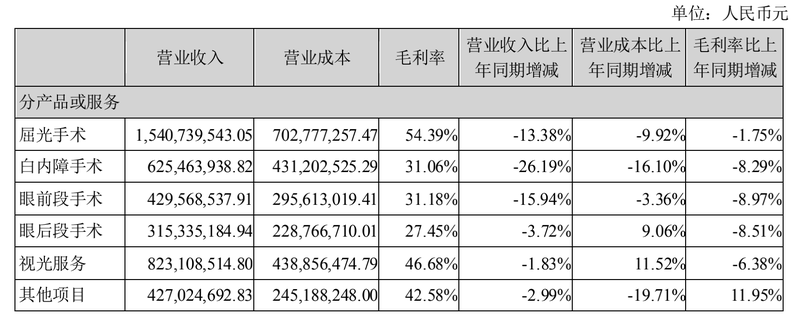

愛爾眼科作為專業(yè)眼科連鎖醫(yī)療機構(gòu),主要從事各類眼科疾病診療、手術(shù)服務(wù)與醫(yī)學驗光配鏡等業(yè)務(wù),從半年報來看,矯正近視、遠視和散光的屈光手術(shù)是愛爾眼科的主要收入來源,同時為公司毛利率最高的項目,視光服務(wù)和此次艾芬醫(yī)生所涉及的白內(nèi)障手術(shù)為另外兩大重要業(yè)務(wù),2020年上半年分別占營收比重為19.77%、15.02%。

值得一提的是,在此次艾芬醫(yī)生事件中,愛爾眼科醫(yī)生是否為了營收而讓艾芬醫(yī)生做了“可以但沒必要”的白內(nèi)障手術(shù)植入人造晶體植入,這也是大眾關(guān)注的焦點之一。

事實上,愛爾眼科作為上市的私立醫(yī)院,確實也一直承受著業(yè)績壓力,上市后公司擴張速度明顯加快,在2014年引入并購基金后更為迅速,但仔細來看,愛爾眼科近年來營收增速在不斷放緩,尤其在2017年觸頂后明顯進入下行。

對于連鎖醫(yī)院來說,任何一家出現(xiàn)的負面聲譽問題都將輻射到全部,艾芬醫(yī)生的事件短期內(nèi)勢必會對公司股價及營收等形成壓力。

并購基金是把“雙刃劍”,體外培育不并表,收購頻繁壓力大

愛爾眼科一直認為眼科市場還有很大潛力,上市以來愛爾眼科就不斷通過新設(shè)和并購等方式進行擴張,而愛爾眼科擴張進一步加快則要歸因于2014年并購基金的引入。

與傳統(tǒng)的公司控股或參股等培育手法不同,并購基金的存在一方面使得很大部分資金來自各方創(chuàng)投基金,愛爾眼科持股往往不超過20%,目前愛爾眼科共參與設(shè)立了前海東方、湖南中鈺、南京安星、亮視交銀、亮視長銀、亮視長星、亮視晨星等7家專門用于收購醫(yī)院資產(chǎn)的并購基金。

另一方面,正是由于持股比例較低,且愛爾眼科并不具有并購基金的決策權(quán),上市公司并不將并購基金下眼科醫(yī)院的財務(wù)狀況并入財報,直到愛爾眼科認為條件合適之后,才會通過收購的方式進行吸納。

截止2019年12月31日,愛爾眼科擁有境內(nèi)醫(yī)院105家,門診部65家,而并購基金旗下還有醫(yī)院275家,門診部37家。

從歷史并購情況來看,愛爾眼科所認為“合適的條件”應(yīng)該是指標的醫(yī)院基本達到盈虧平衡,這也符合上市公司對于財報數(shù)據(jù)基本平穩(wěn)的隱性需求。上市之后,愛爾眼科分別在2018年和2020年進行了定增和發(fā)行股票購買資產(chǎn),而這兩次的非公開發(fā)行共同的目的都是收購醫(yī)院資產(chǎn)。

2018年愛爾眼科向?qū)嵖厝岁惏睢⒏哳I(lǐng)資本和信誠基金等發(fā)行股票募集17.2億元,其中33.72%用于9家眼科醫(yī)院收購項目占募集資金。從當時的收購預案來看,9家醫(yī)院都是愛爾眼科參與的并購基金培育出來的,且基本都是剛剛扭虧,尚未扭虧的醫(yī)院虧損幅度也有明顯收窄。

2020年愛爾眼科再次發(fā)行股份及支付現(xiàn)金等方式天津中視信100%股權(quán)、奧理德視光100%股權(quán)、宣城眼科醫(yī)院80%股權(quán)、萬州愛瑞90%股權(quán)以及開州愛瑞90%股權(quán),并購金額達18.7億。

事實上,天津中視信是為本次交易設(shè)立的公司,由中信產(chǎn)業(yè)基金間接控股,對于天津中視信的收購,則是對中信產(chǎn)業(yè)基金旗下26家眼科醫(yī)院的收購。年末時愛爾眼科再次從并購基金手中收購了大理華山眼科醫(yī)院70%股權(quán)、漢中陽光以及漢中奧斯美51%股權(quán)。

值得一提的是,從近兩年公告來看,愛爾眼科的收購動態(tài)明顯加快,產(chǎn)業(yè)基金的投資期限一般在5年左右,如果未來短期內(nèi)并購基金旗下的數(shù)百家門診醫(yī)院陸續(xù)達到收購條件時,愛爾眼科勢必要面臨不小的資金壓力。

商譽高企達41.26億,資產(chǎn)負債率5年翻2.6倍

眼科醫(yī)院的可復制性較強,正如前面提到的,眼科醫(yī)院收入的最主要來源為治療近視的屈光手術(shù),需要用到非常精密的設(shè)備,反而對醫(yī)生經(jīng)驗技術(shù)的依賴程度較低,也因此愛爾眼科向三四線城市下沉的人才壓力并不大,主要擴展阻礙還是來源于資金壓力。

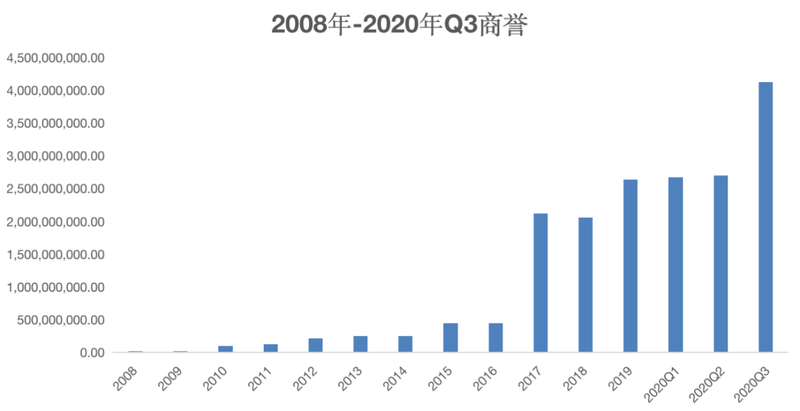

并購基金確實解決了愛爾眼科擴張路上部分的資金需求,但某種程度上來說,也只是將資金壓力向后推延,近年來從并購基金手中頻繁的收購也讓愛爾眼科商譽高企。

9家眼科醫(yī)院的收購讓愛爾眼科的商譽從2016年的4.48億增長至21.22億,不過到目前這9家眼科醫(yī)院只有一家由于屈光手術(shù)業(yè)務(wù)規(guī)模不達標而提取了部分商譽減值。

到2020年發(fā)行股票購買資產(chǎn)后,愛爾眼科的商譽達到歷史最高的41.26億,而四季度兩起并購之后,年報中商譽賬面價值勢必還有所增加。

從三季報時的數(shù)據(jù)來看,愛爾眼科賬面有8.12億短期借款、2.07億一年內(nèi)到期的非流動負債以及17.8億的長期借款等有息負債。

而從2015年開始,愛爾眼科的資產(chǎn)負債率不斷攀升,從17.76%增至2020年上半年末時的46.72%,另一方面,公司投資活動產(chǎn)生的現(xiàn)金流量凈額連續(xù)多年為負,并且投資凈流出越來越大,愛爾眼科的投資壓力著實不小。

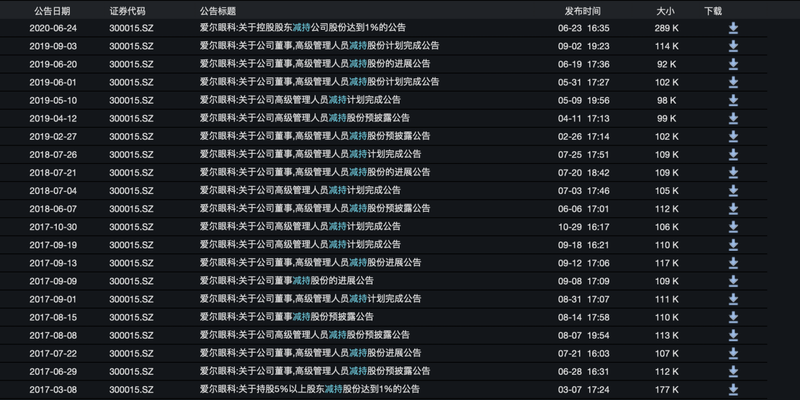

反觀控股股東卻在2020年中時進行超過1%減持,隔天公司股價進入短暫回調(diào),而事實上2017年以來公司董事及高管更是多次進行減持。

就目前艾芬事件來說,愛爾眼科集團已經(jīng)成立調(diào)查組進入武漢,不多時終將給出一個解釋,而眼科醫(yī)院的路卻還很長,在并購基金的壓力之下愛爾眼科如何處理危機,我們也將持續(xù)關(guān)注。

責任編輯:hnmd003

相關(guān)閱讀

-

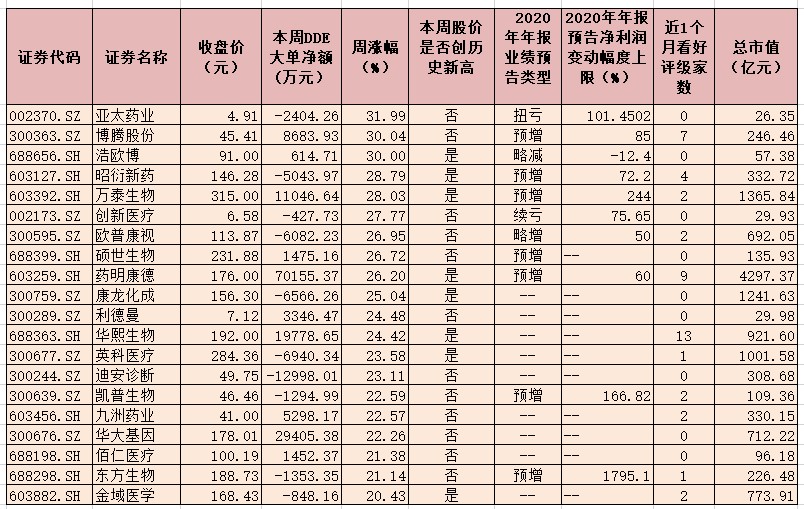

近八成醫(yī)藥生物股上漲 8只概念股總市值均超1000億元

本周(1月18日-1月22日),醫(yī)藥生物行業(yè)指數(shù)有4個交易日實現(xiàn)上漲,累計漲幅達7 79%,位居申萬一級行業(yè)指...

2021-01-25 -

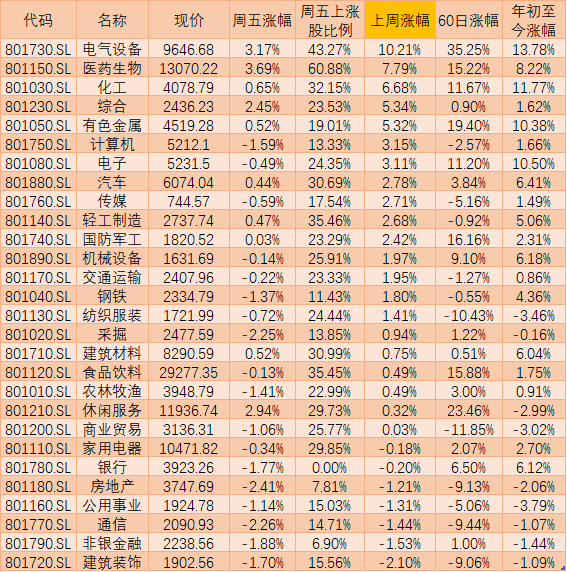

A股市場交易型資金現(xiàn)回流核心主線趨勢 醫(yī)療板塊再度崛起

上周(1月18日-22日)市場表現(xiàn)震蕩后的繼續(xù)上攻,滬指日K線呈現(xiàn)三陽兩陰,均線系統(tǒng)向上排列,為近5年來周K...

2021-01-25 -

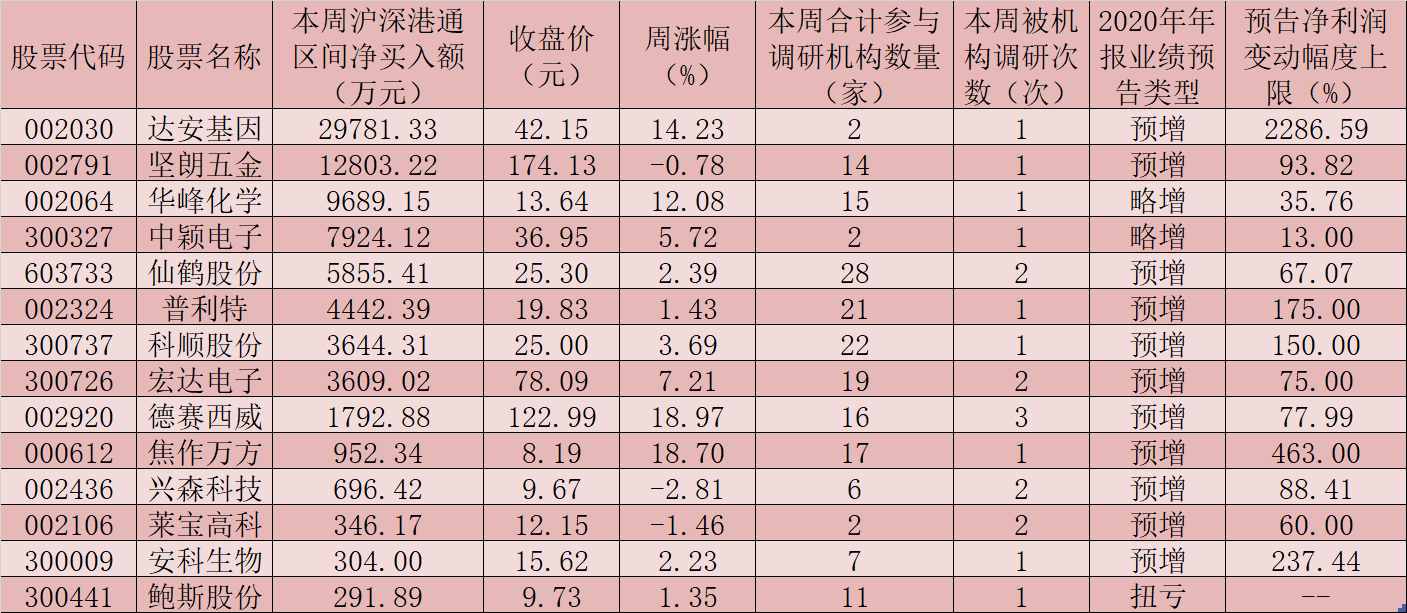

97家公司獲機構(gòu)密集調(diào)研 年報業(yè)績超預期績優(yōu)股備受關(guān)注

上周(1月18日至22日),滬深兩市股指呈現(xiàn)震蕩上行的走勢,市場投資情緒逐步上升,北上資金持續(xù)涌入搶籌,...

2021-01-25 -

大量南下資金涌入港股 科技互聯(lián)網(wǎng)公司備受青睞

本周(交易日自1月17-1月22日),依然有大量的南下資金涌入港股。其中,科技互聯(lián)網(wǎng)公司身上聚集中了大部分...

2021-01-24 -

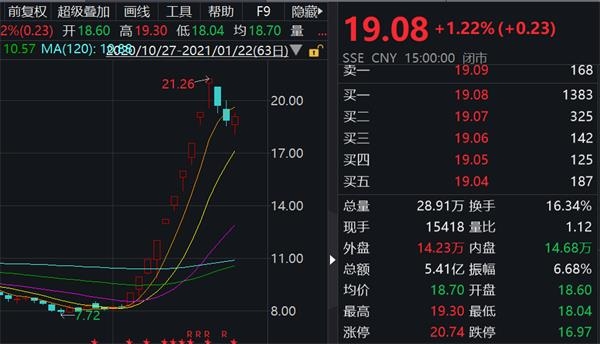

宜賓紙業(yè)股價扶搖直上 股東計劃大手筆減持

連續(xù)跌了三年,一朝爆發(fā)10連板。眼看著大牛股宜賓紙業(yè)股價扶搖直上,股東終于坐不住了,計劃大手筆減持...

2021-01-24 -

政策紅利持續(xù)釋放 5家上市券商預計2020年凈利潤同比增長均超50%

近日,券商板塊有所異動,備受各方關(guān)注。業(yè)內(nèi)人士紛紛表示,券商股走強的背后邏輯是2020年券商業(yè)績普遍...

2021-01-23