二手車體現中美經銷商差距 中國經銷商該向美國學點啥

近日,中國汽車流通協會渠道發展分會發布了《疫情下中美汽車授權經銷商生存狀況》報告。報告通過數據對比分析了,去年中美經銷商同樣應對新冠疫情沖擊時,所表現出的不同生存狀態,以及在抗風險能力方面的差異。

♦美國車市復蘇不如中國

《疫情下中美汽車授權經銷商生存狀況》報告顯示,受疫情影響,2020年,中國乘用車銷量為2007.3萬輛,較2019年下降7.3%;新冠疫情波及全球,對美國汽車市場影響同樣很大,全年銷量1450萬輛,同比下滑14.7%。

疫情主要影響2020年上半年汽車銷量。中國市場全年汽車市場呈現“先抑后揚”的態勢,尤其是從7月開始,乘用車市場受疫情的負面影響基本消除,銷量實現接近10%的同比正增長。疫情對美國汽車市場的影響主要集中在第二季度,在4月出現最大幅度的下滑。與中國汽車市場類似,下半年美國汽車市場快速恢復,但11月美國疫情再度反復,市場出現短暫調整,12月恢復同比正增長。

整體來看,中國乘用車市場銷量恢復的速度好于美國。但從授權經銷商網絡數量變化來看,經銷商網絡總數受疫情影響出現不同程度減少,國內授權經銷商關閉數量遠大于美國。

♦主要生存狀況指標有差異

盡管受疫情影響,去年美國新車銷量跌幅遠高于中國,但美國經銷商的主要生存狀況指標卻明顯好于中國汽車經銷商。

首先是中美授權經銷商平均單店收入均不同程度下降,中國授權經銷商單店收入同比下降0.4%,而美國同比下降4.2%,但從絕對值看,美國單店收入依然遠高過中國。其次,中國經銷商售后業務收入下滑。2020年中國汽車經銷商新車收入占比依然最高,但整體收入結構與之前存在較大差異,主要是因為疫情影響,居家辦公、減少出行等因素導致結構的變化,使得經銷商售后業務收入下滑。與中國情況不同,美國汽車經銷商收入來源主要是新車及二手車銷售業務。

與此同時,中國授權經銷商毛利率低于美國。我國經銷商新車盈利水平與美國相差巨大,造成這一差距的主要原因是供過于求,為了消化庫存,經銷商不得不以價換量,導致價格倒掛。值得關注的是,中美經銷商凈利潤率差異也很巨大。

♦疫情倒逼加快數字化變革

疫情期間,中國市場數字化變革加速,很多廠家推出無接觸服務。如極星的所有訂購和交易流程都能在線完成,消費者可登錄極星官網,定制自己想要的愛車;特斯拉也推出了“無接觸交付(touchless deliveries)”服務。消費者可以通過特斯拉App在交付區域解鎖新車,需要簽署的文件放在車內,消費者取車離開前將文件簽好放到指定位置即可。

其實美國大部分經銷商早已具備處理遠程銷售的能力,在完成在線購車流程后,經銷商獲得傭金。在美國,擁有數字零售解決方案的獨立經銷商,約有73%的客戶從購車到交付都是通過便捷的在線流程完成的,而沒有數字零售解決方案的獨立經銷商只有17%的客戶實現在線購車。

疫情影響下,經銷商運營模式的變革不斷向數字化方向邁進。人們獲取信息的渠道呈現多元化態勢,除了傳統線上渠道,視頻等信息渠道興起,為用戶帶來更多的渠道及觸點,市場透明度不斷提高。汽車市場從增量轉變為存量的趨勢明顯,消費趨于理性和成熟,消費者有著對于品牌和性能的獨特判斷。如果有足夠多的經銷商提供數字化工具,那么車主將傾向于選擇在線購車。

總體而言,突發疫情對全球汽車市場均產生很大影響,無論是美國還是中國市場,由于疫情暴發,短期出現汽車消費的大幅下挫。汽車作為耐用消費品,在疫情平穩后需求普遍呈現快速恢復態勢。政府救助及廠家幫扶政策,有效降低了經銷商運營成本,針對消費者的補貼政策和金融支持,加速了購車需求的快速恢復。

汽車經銷商的盈利狀況,主要取決于單車毛利,避免供過于求是保證經銷商盈利的關鍵。中美經銷商2020年盈利狀況好于疫情前的2019年,與廠家供給減少有很大的關系。2021年,新冠疫情在全球范圍將得到有效控制,全球生產消費趨于正常。生產恢復快于需求恢復,加之政府救助政策,疫情對于汽車廠家和經銷商的影響,短期內更多表現為利好。

♦二手車體現中美經銷商差距

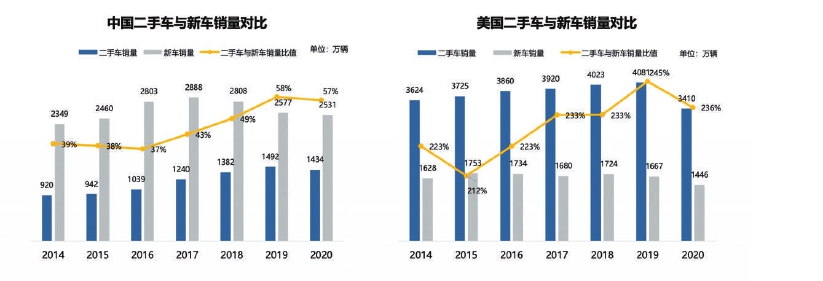

中國汽車流通協會副秘書長郎學紅,根據美國經銷商百強數據分析我國二手車發展前景時指出,我國汽車保有量持續增長,并逐漸追上美國,但我國汽車保有量的二手車析出率卻徘徊不前,甚至略有下降,與美國15%的二手車析出率相比還有很大的發展空間。

中國二手車市場從起步開始,一直處在平穩發展的態勢,年均增速12.7%,遠低于新車高速增長階段25%左右的水平。2020年我國二手車交易量為1434萬輛,美國為3410萬輛,由此推算美國二手車交易量約是新車的兩倍,而我國二手車只有新車銷量的一半。

從經銷商經營二手車的角度看,我國最大的汽車經銷商集團廣匯集團,平均單店二手車銷量為420輛左右,其他上市經銷商集團的單店二手車銷量約在220~300輛之間;美國百強經銷商二手車平均單店銷量為1200輛,遠高于我國。美國授權經銷商二手車車源主要來源于置換,其中以舊換新占比最大達到40.7%,以舊換舊為22.8%;美國百強經銷商二手車交易形式一般本品牌車輛采取零售模式,二手車零售占比為71.6%。

美國二手車銷售收入低于新車,但利潤卻高于新車,且遠高于我國二手車利潤占比;我國二手車市場目前還處于以舊促新階段,二手車利潤占比很低,對比美國無論是二手車交易量還是利潤都有很大潛力。

♦授權經銷商二手車大有可為

根據美國汽車市場發展經驗來看,中國正處在二手車從資產到商品的跳躍階段,政策和需求的雙重驅動為整車企業和授權經銷商開展二手車業務提供重大利好。

郎學紅建議,從車源角度看,融資租賃返回車和經營租賃退役車,制造大批量車況類似的二手車,規模效應顯現,授權經銷商優勢凸顯,以舊換新和以舊換舊也是4S店二手車主要來源;從售后角度看,授權經銷商擁有先進的售后服務設備和強大的售后團隊,能夠為出售的二手車提供可靠的售后保障;從品牌角度看,有整車企業背書的品牌以及通過新車銷售及售后服務建立起來的品牌優勢,能夠為二手車業務的發展帶來協同效應;從客戶角度看,授權經銷商有龐大的基盤客戶,如果讓消費者把4S店作為購買二手車的重要渠道,無疑為消費者提供了更多樣、更可靠、更實惠的購車選擇。(郝文麗)

責任編輯:hnmd003